Председатель правления ЧАБ «Трастбанк» Сардор Нормухамедов рассказал о внедрении в банке инструментов исламского банкинга и реформах в сфере исламских финансах в Узбекистане, которые приведут к кардинальным изменениям не только в банковском секторе, но также на рынках капитала, лизинга и страхования. Изменения послужат притоку новых инвестиций, росту оборота и диверсификации потока капиталов в банках, сообщает АН Podrobno.uz.

– Как в банке видят развитие исламского банкинга в Узбекистане?

– После вводимых реформ в правительстве с 2017 года произошли значительные положительные изменения не только в социальной сфере, но и в укреплении экономического потенциала страны за счет внедрения новых стандартов.

Постановлениями президента Узбекистана от 20.12.2017 года «О мерах по дальнейшему повышению эффективности сотрудничества с международными и зарубежными финансовыми институтами», а также за постановлениями президента от 05.03.2019 года «О мерах по дальнейшему расширению и углублению партнерства с группой исламского банка развития и фондами арабской координационной группы», на финансово-банковском секторе государства на постоянной основе проводятся работы с группой Исламского банка развития по вопросам расширения достигнутого сотрудничества в области торгового и инвестиционного финансирования.

Продолжающиеся реформы в исламских финансах ведут к кардинальным изменениям не только в банковском секторе, но также на рынках капитала, лизинга и страхования, а также других соответствующих секторах Узбекистана, где 93% населения являются мусульманами.

Если принимать во внимание только религиозные взгляды населения, создание для них благоприятной экономической среды приведет к значительному притоку капитала в банковскую систему, что, в свою очередь, стабилизирует стоимость банковских услуг и усилит здоровую конкуренцию в отрасли.

Благодаря внедрению исламских финансов люди, которые не пользуются традиционными банковскими услугами из-за своих религиозных взглядов, будут привлечены в финансово-банковский сектор. Это, в свою очередь, приведет к притоку новых инвестиций, росту оборота и диверсификации потока капиталов в банках. Позитивным для развития исламских финансов в Узбекистане станет проведение в этом году в Ташкенте ежегодного заседание Совета управляющих Исламского банка развития.

– Считают ли в «Трастбанке» важным и необходимым развитие такого вида банкинга и почему?

– Наш банк уже более чем 27 лет занимает стабильные позиции в банковском секторе страны, обслуживая более чем 21 тыс. юридических и 611 тыс. физических лиц. Мы стараемся предоставлять всем нашим клиентам полноценные услуги, подходя к каждому индивидуально.

На сегодняшний день многие клиенты заинтересованы в услугах исламского финансирования.

– Как развивается сотрудничество «Трастбанка» с группой ИБР?

– Долгосрочное сотрудничество «Трастбанка» с международными финансовыми институтами открывает новые перспективы и вносит существенный вклад в дальнейшее укрепление взаимовыгодных партнерских отношений.

С 2018 года наш банк сотрудничает с группой ИБР, а именно с Исламской корпорацией по развитию частного сектора (ИКРЧС) и Международной Исламской торговой финансовой корпорацией (МИТФК) по привлечению линии финансирования на условиях шариата.

Необходимо подчеркнуть, что ИКРЧС является первой международной финансовой организацией, предоставившей Трастбанку долгосрочное финансирование, благодаря которым банк смог подняться на более высокий уровень сотрудничества с международными финансовыми институтами.

По сей день от ИКРЧС и МИТФК привлечены три линии финансирования на общую сумму 19 млн долларов США, и все средства были направлены на перспективные проекты наших клиентов, такие как производство кабельной продукции, электронных деталей, строительство, производство электробытовых приборов, текстиль и фармацевтика.

Из-за высокого спроса со стороны клиентов по каждой линии финансирования, все привлеченные средства были освоены в короткие сроки (1-2 месяца), и на сегодняшний день все проекты успешно реализованы.

В связи с этим, внедрение исламского финансирования позволит не только значительной части клиентов нашего банка, но и многим другим клиентам воспользоваться средствами данного направления.

– Расскажите о запуске исламского окна через «Трастбанк».

– Наш банк уже больше двух лет работает над внедрением услуги исламского окна.

В соответствии с договором консультативных услуг, заключенного в августе 2019 года, между Исламской корпорацией по развитию частного сектора и Частным акционерным банком «Трастбанк» по внедрению исламского окна, ведутся работы по внедрению в системе банка новых продуктов и услуг по исламскому финансированию.

Внедрение исламского окна в нашем банке не только приведет к привлечению дополнительного финансирования от потенциальных зарубежных исламских институтов и создаст возможность использованию новых международных финансовых инструментов в банковской практике. Однако без соответствующей правовой среды вести полноценную деятельность невозможно.

– Внедрение каких инструментов исламского финансирования в ближайшем будущем рассматривает банк?

– Первоначально планируется внедрить такие услуги, как Мурабаха, Иджара, Мудараба и Вакала, а затем представить другие исламские продукты на основе требований клиентов.

Исламские продукты будут предложены всем типам клиентов, как физическим, так и юридическим лицам.

При внедрении того или иного исламского продукта, прежде всего, изучается рыночный спрос и предложение, а также цены традиционных банков, после чего будут представлены клиентам привлекательные конкурентоспособные продукты по депозитам и финансированию.

– Намерен ли банк привлечь финансирование в рамках исламского банкинга для новых инвестпроектов?

– В связи с большими потребностями на сегодняшний день на стадии подписания новое соглашение по привлечению линии финансирования с Исламской корпорацией по развитию частного сектора в размере 10 млн долларов США и Международной исламской торгово-финансовой корпорацией в размере 15 млн долларов США.

– Что, по вашему мнению, мешает развитию исламского банкинга в Узбекистане?

– Прежде всего, необходимо повысить грамотность населения и сотрудников организаций, имеющих отношение к этой сфере.

С прошлого года банком ведется работа по повышению грамотности сотрудников и клиентов в отношении исламского финансирования. В частности, функционирует учебный центр банка, где на еженедельной основе проводятся технические тренинги для сотрудников. Ежемесячно сотрудниками головного офиса проводятся семинары в региональных подразделениях банка, где также приглашаются и клиенты банка, в которых детально обсуждаются и вопросы касательно отрасли. Также создана электронная библиотека, где имеются и пополняются учебные материалы, связанные данной сфере.

В соответствии с вышеупомянутым договором консультативных услуг, специалистами Исламской корпорации развития частного сектора с Исламским научно-исследовательским и учебным институтом проводятся частые онлайн-беседы с профильными сотрудниками банка и проводятся тренинги для сотрудников банка по работе с исламскими продуктами.

– Какие продукты исламского банкинга могут быть востребованы в стране?

– Принцип исламского окна предлагает ограниченное количество услуг и продуктов как подразделение традиционного банка, основанного на существующих законах и правовой базе страны. Более широкий спектр исламских банковских услуг и продуктов будет рассмотрен после разработки соответствующих законов в стране. Исламский банк имеет следующие продукты:

• Мурабаха – торговое финансирование;

• Мушарака – совместный проект банка и бизнеса;

• Иджара – данный продукт аналогичен лизингу в традиционной финансовой системе;

• Такафул – вид исламского страхования;

• Кард-аль-хасан –фактически беспроцентная ссуда;

• Истисна – договор купли-продажи на будущую поставку актива между двумя сторонами;

Сукук – специальный вид облигаций, доходность которых связана с отдачей от реальных активов;

• Вакала – аналог представительства в традиционной финансовой системе;

• Мудараба (распределение прибыли) – вид партнерства, при котором одна из сторон предоставляет 100% капитала, а другая предоставляет свои специальные знания и опыт, необходимые для управления проектом, и много других финансовых инструментов.

Наши знания, опыт и понимание, что Исламские продукты будут востребованы среди большой части населения позволяют открыть Исламское окно в структуре Трастбанка. Но применение продуктов будет рассмотрено в зависимости от законодательства. Поэтому внедрение Исламского окна даст нам возможность изучения спроса на исламские продукты и по результатам анализа деятельности Исламского окна разработать стратегию дальнейшего развития.

– Чем отличается исламский банкинг от традиционного?

– Функции банков в исламской модели не отличаются от традиционной (обеспечивают работу платежных систем и выступают в качестве финансовых посредников). Но исламский банкинг является финансовой системой, основанной на принципах шариатского права. Двумя фундаментальными принципами исламского банкинга являются разделение прибыли и убытков и запрет на сбор и выплату процентов кредиторами и инвесторами. А основными направлениями деятельности являются торговля, аренда и партнерство.

Подход банка к кредитованию всегда был консервативный, и работа в области исламского банкинга больших корректив не внесла. В целях привлечения клиентов, не пользующихся банковскими продуктами, во всех филиалах банка проводятся тренинги по исламскому финансированию. И в настоящее время наблюдается увеличение клиентской базы за счет людей, которые не могли пользоваться услугами традиционного банка в силу своих религиозных убеждений.

– Какие продукты исламского банкинга сегодня доступны в Узбекистане?

– На сегодняшний день некоторыми юридическими лицами предлагаются такие исламские финансовые продукты, как Иджара и Мурабаха. Трастбанк предлагает в данной сфере линии финансирования ИКРЧС и МИТФК.

В целях дальнейшего расширения спектра услуг в области исламских финансов банком ведется работа по внедрению исламского окна. С учетом того, что принцип исламского окна ограничен в предложении продуктов в структуре традиционного банка, считаем, что более широкий спектр исламских банковских услуг и продуктов будет рассмотрен после разработки соответствующих законов в стране.

Наши знания, опыт и понимание, что исламские продукты будут востребованы среди большой части населения позволяют открыть исламское окно в структуре «Трастбанка». Но применение продуктов будет рассмотрено в зависимости от законодательства. Поэтому внедрение исламского окна даст нам возможность изучения спроса на исламские продукты и по результатам анализа деятельности разработать стратегию дальнейшего развития.

Пресс-служба Управления мусульман Узбекистана

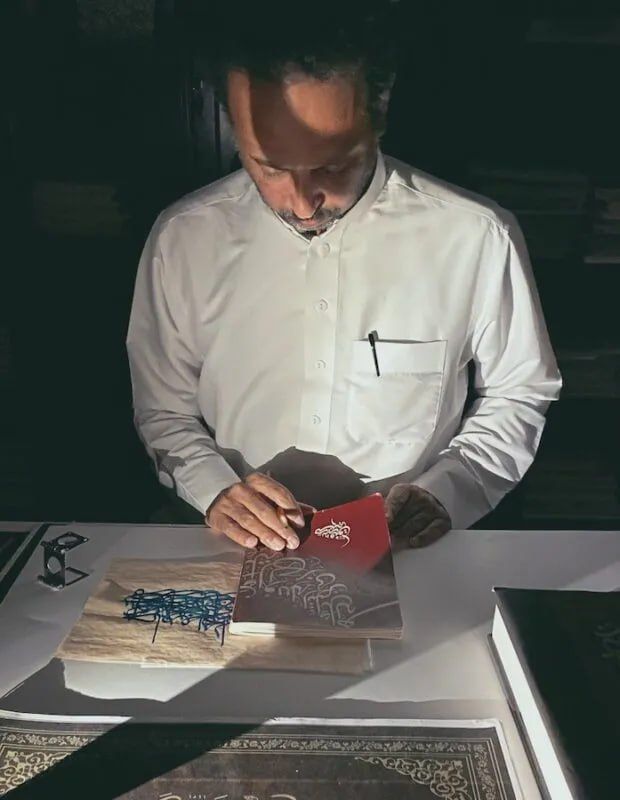

Абдулазиз ар-Рашиди каллиграфией начал заниматься еще в 80-е годы в Медине, где он родился, пишет Раваа Таласс для Arab News.

Калям, основной инструмент, используемый в арабской каллиграфии, стал первой любовью саудовского каллиграфа и преподавателя искусств Абдулазиза ар-Рашиди. Он увлекся этим ремеслом ещё в начальной школе в 1980-х годах в своем родном городе Медина. Но в то время каллиграфии в Саудовской Аравии не уделяли должного внимания. «Искусство не считалось чем-то важным. В то время люди думали, что оно не может приносить деньги. По данным издания «Исламосфера», для них это была пустая трата времени… Никто из моих друзей не разделял мой интерес, и не было институтов каллиграфии, которые могли бы развивать таланты. Ситуация была очень сложной», – говорит он. Его поддержал только отец.

В 1993 году ар-Рашиди познакомился с каллиграфом из Медины Ахмадом Диа и начал учиться у него. Он также обучался, копируя работы Хашима аль-Багдади, выдающегося иракского каллиграфа, педагога и автора ряда книг по этому искусству. Художник описывает эпоху до появления социальных сетей как «по-настоящему темный период», когда не было возможности проводить выставки или делиться своими работами с другими. «В тот период не хватало (возможностей) и даже хороших материалов, таких как калямы и бумага», – вспоминает он.

Однако с появлением социальных сетей, в первую очередь Facebook, и открытием нескольких художественных галерей, в том числе галереи Athr в Джидде в 2009 году, ситуация кардинально изменилась. Сегодня ар-Рашиди может делиться своими работами в Instagram и на других платформах, демонстрируя навыки, которые он оттачивал на протяжении трех десятилетий.

Не ограничившись подражанием мастерам прошлого, Абдулазиз ар-Рашиди пошел дальше, вводя инновации в древнее искусство. Он считает, что на протяжении многих лет каллиграфия топталась на месте, впав в застой. «Многие заявляли, что арабская каллиграфия достигла своего расцвета и к ней уже нельзя добавить ничего нового. Но такая идея неверна», – говорит он.

Художник изобрел свой собственный стиль в каллиграфии, который он называет «3punt». По его словам, название связано с размером букв, которые пишутся тремя разными калямами. «Обычно в арабской каллиграфии используется один калям. Но я обнаружил, что изначальная громоздкость арабского письма и использование только одного каляма не позволяют создавать новые формы», – говорит он. Каллиграфия ар-Рашиди, основанная на строгом наборе правил и отличающаяся легкостью и элегантностью, содержит 55 «подтипов письма».

Отвечая на вопрос, в чем же заключается непреходящая привлекательность арабской каллиграфии, мастер заявляет: «Я считаю, что это связано с ее святостью. Аллах был источником вдохновения для каллиграфов и создания ими новаторских способов письма. Я чувствую, что в арабских буквах содержится священный свет».

Пресс-служба Управления мусульман Узбекистана